一哪些人可以到稅務機關開具增值稅專用發票

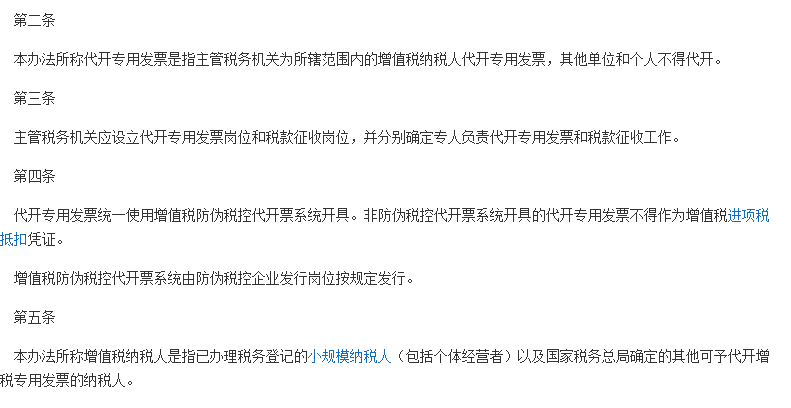

1.已辦理稅務登記的小規模納稅人(包括個體經營者)以及國家稅務總局確定的其他可以代開增值稅專用發票的納稅人發生增值稅應稅行為、需要開具增值稅專用發票時,可向主管稅務機關申請代開。

2.申請代開增值稅專用發票的貨物運輸業小規模納稅人,適用“貨物運輸業小規模納稅人異地代開增值稅專用發票備案”的“申請條件”。

二、代開要準備的辦理材料

1.代開增值稅專用發票的貨物運輸業小規模納稅人:

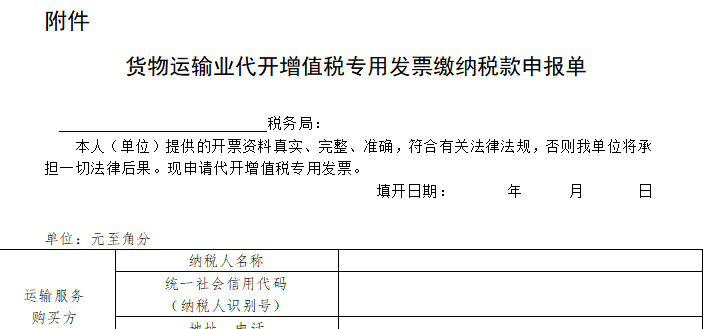

《貨物運輸業代開增值稅專用發票繳納稅款申報單》

營業執照

經辦人身份證件原件及復印件

2.申請代開增值稅專用發票的其他納稅人:

《代開增值稅發票繳納稅款申報單》

有以下情形的,還應提供相應材料

身份證件原件及復印件

三、辦理地點

1.可通過辦稅服務廳(場所)、電子稅務局、自助辦稅終端辦理,具體地點和網址可從江蘇省稅務局網站“納稅服務”欄目查詢。

2.此事項可在同城通辦。

四、納稅人代開發票注意事項

1.納稅人對報送材料的真實性和合法性承擔責任。

2.文書表單可在江蘇省稅務局網站“下載中心”欄目查詢下載或到辦稅服務廳領取。

3.稅務機關提供“最多跑一次”服務。納稅人在資料完整且符合法定受理條件的前提下,最多只需要到稅務機關跑一次。

4.納稅人使用符合電子簽名法規定條件的電子簽名,與手寫簽名或者蓋章具有同等法律效力。

5.納稅人提供的各項證明資料為復印件的,均需注明“與原件一致”并簽章。

6.經過實名信息驗證的辦稅人員,不再提供登記證件和身份證件復印件等資料。

7.國家稅務總局確定的試點行業小規模納稅人,發生增值稅應稅行為,需要開具增值稅專用發票的,可以自愿使用增值稅發票管理系統自行開具;試點行業納稅人銷售其取得的不動產,應當向不動產所在地稅務機關申請代開增值稅專用發票。

8.接受稅務機關委托代征稅款的保險業、證券業、信用卡業和旅游業企業,向代理人或經紀人支付傭金費用后,可代代理人或經紀人統一向主管稅務機關申請匯總代開增值稅普通發票或增值稅專用發票。代開增值稅發票時,應向主管稅務機關出具個人保險代理人的姓名、身份證號碼、聯系方式、付款時間、付款金額、代征稅款的詳細清單。主管稅務機關為個人保險代理人匯總代開增值稅發票時,在備注欄內注明“個人保險代理人匯總代開”字樣。

9.其他個人委托房屋中介、住房租賃企業等單位出租不動產,需要向承租方開具增值稅發票的,可以由受托單位代其向主管稅務機關按規定申請代開增值稅發票。

10.因開具錯誤、銷貨退回、銷售折讓、服務中止等原因,納稅人需作廢已代開增值稅發票的,可憑已代開發票在代開當月向原代開稅務機關提出作廢申請;不符合作廢條件的,可以通過開具紅字發票處理;納稅人需要退回已征收稅款的,可以向稅務機關申請退稅。

11.小規模納稅人月銷售額未超過10萬元(按季30萬元)的,當期因開具增值稅專用發票已經繳納的稅款,在增值稅專用發票全部聯次追回或者按規定開具紅字專用發票后,可以向主管稅務機關申請退還。

12.中國境內提供公路貨物運輸和內河貨物運輸且具備相關運輸資格并已納入稅收管理的小規模納稅人,將營運資質和營運機動車、船舶信息向主管稅務機關進行備案后,可在稅務登記地、貨物起運地、貨物到達地或運輸業務承攬地(含互聯網物流平臺所在地)中任何一地,就近向稅務機關申請代開增值稅專用發票。

13.小規模納稅人轉讓其取得的不動產,不能自行開具增值稅發票的,可向不動產所在地主管稅務機關申請代開;納稅人向其他個人轉讓其取得的不動產,不得開具或申請代開增值稅專用發票。

小規模納稅人中的單位和個體工商戶出租不動產,不能自行開具增值稅發票的,可向不動產所在地主管稅務機關申請代開增值稅發票;納稅人向其他個人出租不動產,不得開具或申請代開增值稅專用發票。

其他個人銷售其取得的不動產和出租不動產,購買方或承租方不屬于其他個人的,納稅人繳納增值稅等稅費后可以向不動產所在地主管稅務機關申請代開增值稅專用發票。

小規模納稅人跨縣(市、區)提供建筑服務,不能自行開具增值稅發票的,可向建筑服務發生地主管稅務機關按照其取得的全部價款和價外費用申請代開增值稅發票。

14.納稅人辦理產權過戶手續需要使用發票的,可以使用增值稅專用發票第六聯或者增值稅普通發票第三聯。

15.增值稅小規模納稅人應在代開增值稅專用發票的備注欄上,加蓋本單位的發票專用章。

16.提供建筑服務,納稅人代開增值稅發票時,應提供建筑服務發生地縣(市、區)名稱及項目名稱。

銷售不動產,納稅人代開增值稅發票時,應在“貨物或應稅勞務、服務名稱”欄填寫不動產名稱及房屋產權證書號碼(無房屋產權證書的可不填寫),“單位”欄填寫面積單位,應提供不動產的詳細地址。

出租不動產,納稅人代開增值稅發票時,應提供不動產的詳細地址。

跨縣(市、區)提供不動產經營租賃服務、建筑服務的小規模納稅人(不包括其他個人),代開增值稅發票時,在發票備注欄中自動打印“YD”字樣。